当事務所の相続税申告サポート

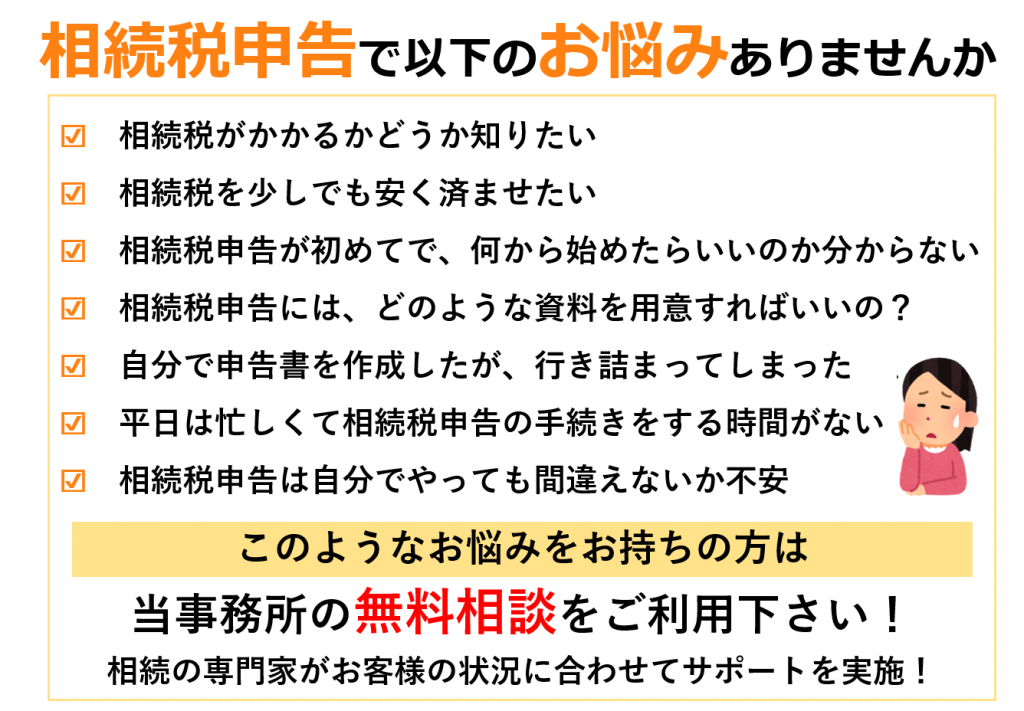

相続税に関して以下のようなお悩みはありませんか?

上記のようなお悩みをお持ちの方のお客様のために、当事務所では、相続税がかかるかどうかのシュミレーションや相続税申告の手続きについて詳しく説明致します!

また、このようなお悩みをお持ちの方は、まず当事務所の無料相談をご利用ください。

相続税申告で気を付けるべき点

|

|

相続税申告とは

相続税とは親族が亡くなった場合に、その人が残した財産を相続、遺贈などによって取得した時にかかる税金のことです。

どのような場合に相続税がかかる?

相続税というと「うちは資産家じゃないから相続税は関係ない」と思われる方がいらっしゃいます。

以前は相続税がかかるのは資産家が多かったですが、2015年に約40年ぶりに相続に関する法律が改正され、相続税は誰にでもかかり得る税金となりました。

相続税は亡くなられた方の財産総額から基礎控除額(3,000万+法定相続人の数×600万)を引いた額がプラスになる場合、申告が必要になる可能性が非常に高いです。

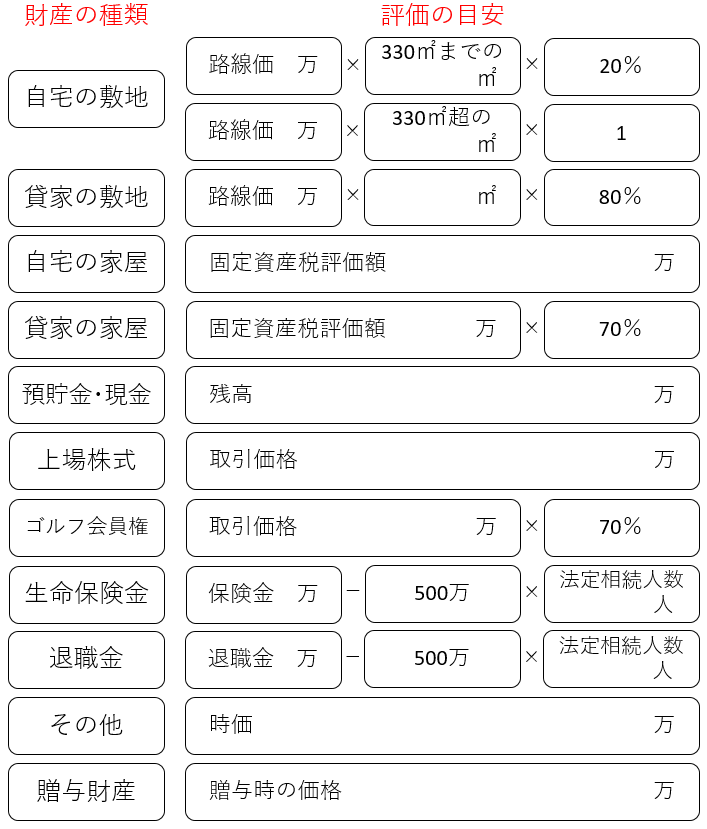

財産総額や基礎控除額の計算方法は以下になります。

財産総額の計算方法

下記の簡易計算表に金額をあてはめてみてください。

合計額が財産総額になります。

基礎控除額は以下の計算式で計算します

「3,000万+法定相続人の数×600万」

相続税の申告期限・納税はいつまで?

相続税の申告・納税は相続の発生を知った日の翌日から10か月以内に、亡くなった方の亡くなった当時の住所地の税務署に対して行わなければなりません。

知らなかったという方や忙しくて忘れていたという方も多いですが、この期限を守らないと節税になる特例を使うことができなかったり、税務署からペナルティを受けることもあります。

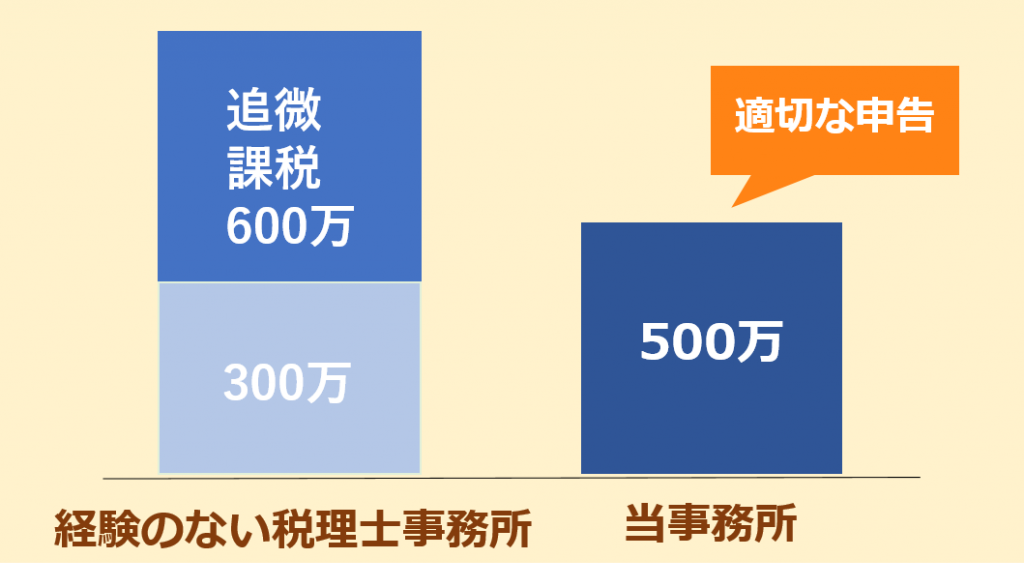

経験のない税理士に依頼すると、損する場合があります!

相続税の額は、申告する税理士によって何百万円もの違いが出ます!

全国の税理士数8万人に対して年間の相続税申告数は11万件と少ない上に、経験豊富な税理士に依頼が集中するため、一度も相続税申告を行ったことの無い税理士が多くいます。

相続税申告の経験が無い税理士に依頼した場合、適切な財産評価ができず、相続税を余計に払いすぎる場合があります。

逆に評価が低すぎたり申告漏れがある場合、税務調査により追徴課税を課せられてしまいます。

追徴課税の平均額は600万円近いと言われています。

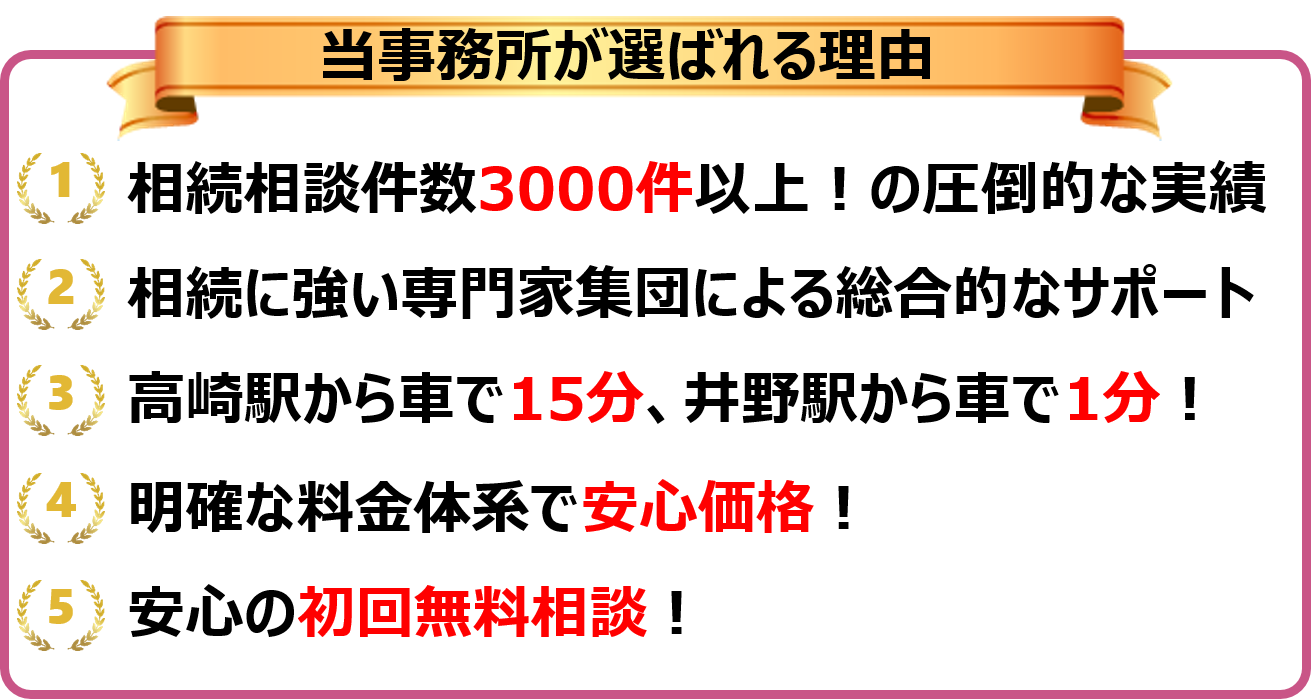

当事務所は相続専門の税理士事務所で、相続の相談実績1,000件以上の実績があります。

経験豊富な専門家が対応いたしますのでご安心してお任せくだい!

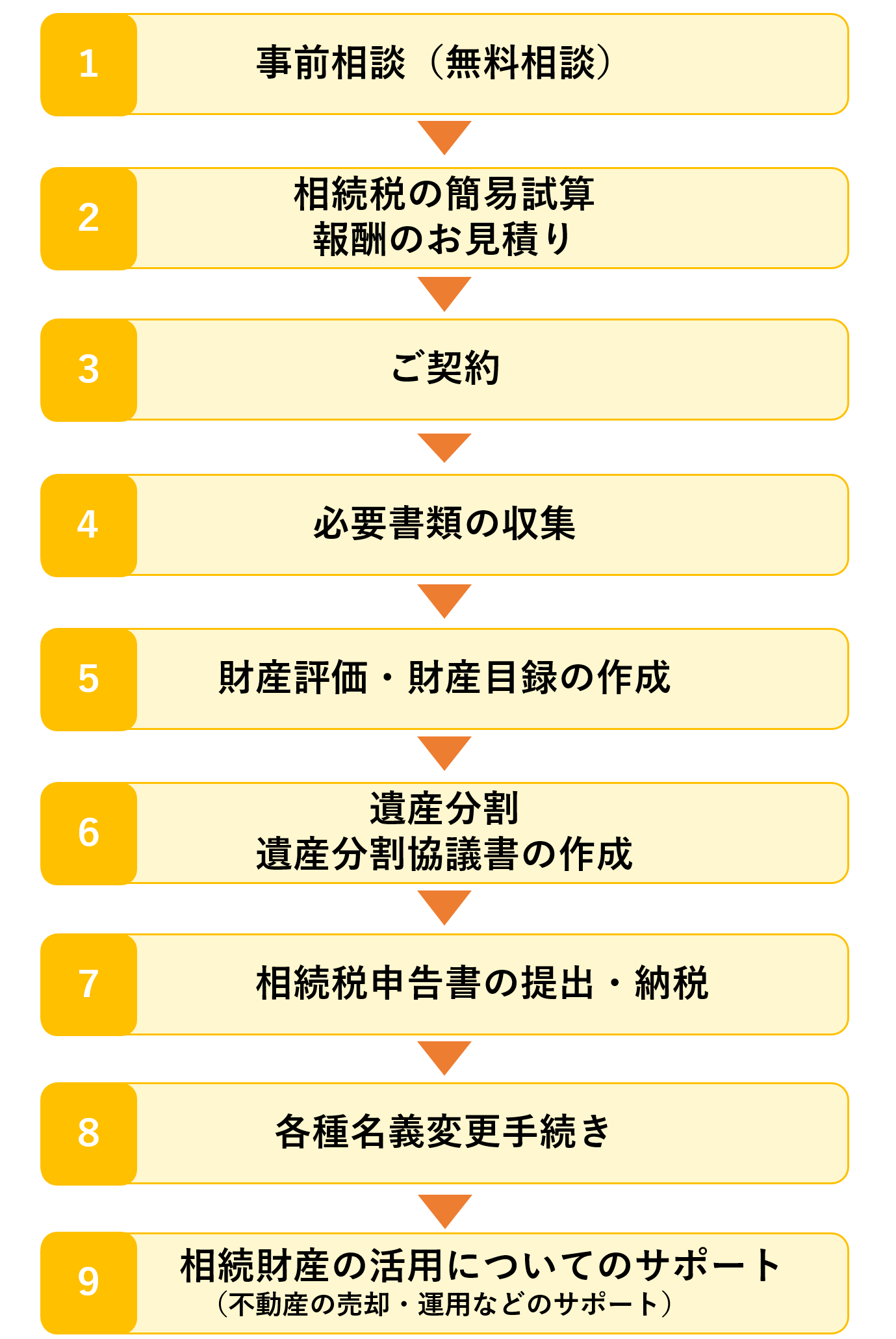

相続税申告サポートの内容と流れ

相続に関する無料相談実施中!

当事務所では、相続の専門家が親切丁寧にご相談に対応させていただきます。

当事務所では、相続の専門家が親切丁寧にご相談に対応させていただきます。

初回の面談に限り、無料で相談に対応させていただきますので、是非ご利用下さい。

予約受付専用ダイヤルは0120-107-122になります。

お気軽ご相談下さい!

高崎市・前橋市で相続税などの相続・遺言に関するご相談は当事務所にお任せください!

相続税の申告をお考えの方向けのサポート内容

サポート料金 (消費税込)

当ホームページからお問い合わせをいただいた場合のサポート費用は下記の通りです。

報酬を公開し、安心・納得の体制作りに努めておりますので、ご参考ください。

相続税申告サポートプラン

相続税申告サポートプラン・・・132,000円~(税込)

※相続税申告にあたっては、相続税申告書の他に相続関係説明図、財産目録、遺産分割協議書などのご用意が必要になります。

※上記の資料については、相続手続きサポートプランにて全て代行させていただくことが可能です。

個別費用一覧(相続財産額が4,000万未満~1.5億円未満の方)※税込み表示

| 遺産総額 | 基本料金 |

|---|---|

|

4,000万未満 |

120,000円(税込132,000円) |

|

8,000万未満 |

350,000円(税込385,000円) |

|

1億円未満 |

450,000円(税込495,000円) |

|

1.5億円未満 |

650,000円(税込715,000円) |

加算料金

・共同相続人加算:10%/1人

・準確定申告書の作成:22,000円~

・財産評価特別加算(未上場株式ならびに不動産評価の難易度により変動):お見積り

※その他の手続きについては、個別にお問い合わせください。

※その他の手続きについては、個別にお問い合わせください。

※市役所や法務局等にて、必要となる手数料や法定費用は、別途実費ご負担願います。

※準確定申告書の作成については、事業所得のある方や不動産所得のある方の場合、別途費用をいただくことがございます。

※銀行預金残高証明書取得手続き、銀行預金解約手続きの報酬は基本22,0000円+11,000円/行になります。(税理士の場合は基本3万円)

相続税申告スピードパック

| 相続税申告スピードパック |

2か月以上3カ月未満×10%(最低88,000円) 1か月以上2か月未満×20%(最低110,000円) 1か月未満×30%(最低165,000円) |

※消費税は別途となります。

※ご依頼日から申告期限まで3か月未満の場合は、基本報酬に別途加算があります。

相続税申告でよくある質問

1.相続税がかかるかどうかわかりません

面談時にご用意いただく資料、情報をもとにまずは概算の相続税を算出いたします。

相続税をかからなくできる場合もございますので、まずは相続税がかかるか知りたいとお問い合わせください。

相続税の計算方法についてはこちら>>

2.相続税の申告は自分でもできる?

手続き自体は不可能ではありません。しかし正しい財産評価や相続税申告ができない場合、余分に税金を納めたり、後から税務調査で追徴課税されるリスクがあります。

期限内に専門的な財産評価や申告手続きをご自身で行うのは困難なうえ、結果的に税理士に依頼するよりもお金が掛かってしまうことも少なくありません。

もしご自身で申告を行う場合も、専門家へ相談のうえでのご判断をおすすめします。

3.相続税申告を依頼する時期はいつ頃がいいですか?

四十九日が終わった後にご依頼いただくケースが多いですので、一つの目安としてお考えください。

なるべく早めに専門家にご相談いただき、相続発生日の2ヵ月後~3ヵ月後頃に準備を進めると、スムーズに申告でき安心です。

4.申告期限切れになるとどうなりますか?

申告期限内に税務署に申告書を提出できなかった場合は、本来の相続税に加えて「無申告加算税」が課されます。

申告書は提出できたが税金を支払えなかった場合は、本来の相続税に加えて「延滞税」が課されます。

延滞税額は日数に応じて増えていきますので、期限間近や期限を過ぎている場合はすぐにでもご相談ください。

5.相続税がかからない場合、何もしなくていいのですか?

税額が発生しない場合も、遺産の名義変更が必要です。

当事務所では面倒で複雑な遺産整理手続きも全面的にサポートいたしますので、お気軽にご相談ください。